Így változik az átalányadózás 2023-ban

- Körmendi Tímea

- 2023.01.16.

- Átalányadózás

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

- januárjától újabb változások érintik az átalányadózás rendszerét. A változások egy része a minimálbér 16%-os mértékű emelkedésének köszönhető, míg egyes módosítások a vállalkozók adminisztrációs terheinek csökkentését célozzák. Az idei évi változásokat ebben a bejegyzésben foglaltam össze;

1) Az átalányadózás bevételi értékhatára

- január 1-jétől az átalányadózás a tárgyévet megelőző adóévben szerzett bevétel mértékétől függetlenül választható. A tárgyévre vonatkozó bevételi értékhatárokra vonatkozó előírások azonban változatlanok maradnak. Így tehát 2023-tól az az egyéni vállalkozó alkalmazhatja az átalányadózást, amelynek a tárgyévi bevétele nem haladja meg az éves minimálbér tízszeresét – azaz a 27.840.000 Ft-ot – az adóév egészében kizárólag kiskereskedelmi tevékenységet végző egyéni vállalkozó esetében pedig az éves minimálbér ötvenszeresét – azaz a 139.200.000 Ft-ot.

A tevékenységét év közben kezdő, megszüntető vagy szüneteltető egyéni vállalkozó a bevételi értékhatárt időarányosan veheti figyelembe. A jövőben azok az egyéni vállalkozók is kötelesek az átalányadózás bevételi értékhatárát arányosítani, akik az átalányadózás választását közvetlenül megelőzően kisadózónak minősültek. Ugyanakkor az adómentes jövedelem határát ezután sem kell arányosítani az év közben kezdőknek.

2) Az adómentes jövedelem sáv alakulása

2023-ban is megmaradt az a szabály hogy az átalányadózó egyéni vállalkozók jövedelme a minimálbér hatszorosáig adó és járulékmentes. Mivel január 1-től emelkedett a minimálbér összege, ez az érték is magasabb lett, idén 1.392.000 Ft.

A különböző költséghányadokat figyelembe véve, árbevételben ez a következőt jelenti;

- lkizárólag 90%-os költséghányadba sorolt tevékenység esetén 13.920.000 Ft

- lkizárólag 80%-os költséghányadba sorolt tevékenység esetén 6.960.000 Ft

- l40%-os költséghányadba sorolt tevékenységek esetén 2.320.000 Ft

árbevétel adómentes. Azonban továbbra is figyelemmel kell lenni arra, hogy a főfoglalkozású egyéni vállalkozók a minimálbér és a garantált bérminimum után kötelesek szociális hozzájárulási adó és társadalombiztosítási járulék fizetésére.

3) Az átalányadózás ismételt választásának lehetősége

Kedvező változás idéntől, hogy a korábbi 4 évről 1 évre csökken az az időszak, amelynek az átalányadózás megszűnése évét követően el kell telnie ahhoz, hogy az átalányadózás újra választható legyen. Azaz, ha az egyéni vállalkozónak megszűnik az átalányadózása 2023-ban – például bevételi értékhatár átlépés miatt – legkorábban 2025. január 1-től lehet újra átalányadózó.

4) Járulék bevallási gyakoriság változása

Az átalányadózókat érintő legmarkánsabb változás idéntől a bevallási módot és gyakoriságot érintő változás lesz. 2023. január 1-jétől az átalányadózást alkalmazó egyéni vállalkozó – eltérően a vállalkozói jövedelemadózást alkalmazó egyéni vállalkozótól – a szociális hozzájárulási adót és a társadalombiztosítási járulékot negyedévente, a tárgynegyedévet követő hónap 12. napjáig vallja be, illetve fizeti meg a 2358 jelű bevallás alapján.

5) A főfoglalkozású átalányadózó egyéni vállalkozó járulékminimuma

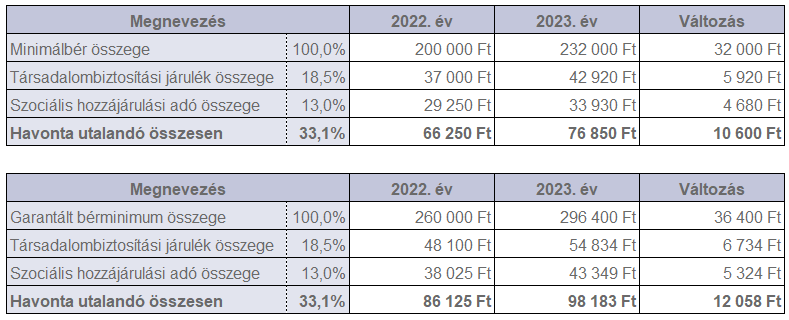

Az a szabály idén is megmaradt, hogy a főfoglalkozású egyéni vállalkozó a minimálbér vagy a garantált bérminimum után társadalombiztosítási járulék fizetésére, illetve a minimálbér vagy a garantált bérminimum 112,5%-a után szociális hozzájárulási adó fizetésére kötelezett amennyiben az átalányban megállapított jövedelme ezt az összeget nem éri el. Ez az összeg a minimálbér 16%-os mértékű emelkedése miatt az alábbiak szerint változik;

Az átalányadózók által fizetendő minimum változása 2023-ban egy hónapra vetítve

6) A göngyölítéses módszer bevezetése a társadalombiztosítási járulékra és a szociális hozzájárulási adóra

Mivel az átalányadózó egyéni vállalkozó jövedelme a minimálbér hatszorosáig adómentes, jellemzően az év elején kisebb a társadalombiztosítási járulék és a szociális hozzájárulási adó alapja, mint az év hátralevő részében. Viszont a főfoglalkozású egyéni vállalkozókra vonatkozó minimum járulékalap miatt havonta legalább a minimálbér vagy a garantált bérminimum után akkor is meg kell fizetni a társadalombiztosítási járulékot, és annak 112,5%-a után a szociális hozzájárulási adót, ha a nincs járulékalapot képező jövedelem, vagy az kevesebb, mint a minimálbér összege.

Korábban a havi adóköteles jövedelem egyenlőtlen eloszlása miatt előfordulhatott, hogy ugyanakkora éves jövedelem után az év egészére vetítve eltérő adó- és járulékfizetési kötelezettsége keletkezett egyes egyéni vállalkozóknak. Ennek az az oka, hogy azon egyéni vállalkozók, akik egyes hónapokban nem, vagy nagyon alacsony összegben realizáltak árbevételt akkor is megfizették a minimum után a társadalombiztosítási járulékot és a szociális hozzájárulási adót, majd később a magasabb jövedelmű hónapokban ezt nem érvényesíthették, így összességében több adót fizettek, mint azok, akiknek egyenlőbben oszlott meg a bevétele az adóév során. Ezt hivatott kiküszöbölni az idei évtől bevezetésre kerülő göngyölítéses módszer.

Ennek lényege, hogy negyedévente össze kell adni az aktuális negyedévben és a megelőző negyedévekben megszerzett személyi jövedelemadó-köteles jövedelmet, és abból ki kell vonni a megelőző negyedévekben adó- és járulékalapként figyelembe vett összeget, majd az ily módon meghatározott összeget el kell osztani annyi hónappal, amelyben az egyéni vállalkozó a tárgynegyedévben biztosított volt. A számításnál minden olyan hónapot figyelembe kell venni, amelyben a vállalkozó biztosítási jogviszonya legalább egy napig fennállt.

A társadalombiztosítási járulék esetében a számítás módja az alábbi;

- WAz I. negyedévben kiszámoljuk az 1-3. havi szja-köteles jövedelmet;

- VHa az így kapott összeg kevesebb, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor beírjuk minden hónaphoz a ránk vonatkozó bérminimum összegét.

- VHa az így kapott összeg több, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor az 1-3. havi szja-köteles jövedelmet elosztjuk hárommal, és ezt az összeget írjuk be minden hónaphoz, mint társadalombiztosítási járulékalap.

- WA II. negyedévben kiszámoljuk az 1-6. havi szja-köteles jövedelmet, és kivonjuk belőle az 1-3. havi bevallott társadalombiztosítási járulékalapot;

- VHa az így kapott összeg kevesebb, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor beírjuk minden hónaphoz a ránk vonatkozó bérminimum összegét.

- VHa az így kapott összeg több, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor ezt az összeget elosztjuk hárommal, és az eredményt beírjuk minden hónaphoz, mint társadalombiztosítási járulékalap.

- WA III. negyedévben kiszámoljuk az 1-9. havi szja-köteles jövedelmet, és kivonjuk belőle az előző két negyedévben bevallott társadalombiztosítási járulékalapot;

- VHa az így kapott összeg kevesebb, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor beírjuk minden hónaphoz a ránk vonatkozó bérminimum összegét.

- VHa az így kapott összeg több, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor ezt az összeget elosztjuk hárommal, és ennek eredményét írjuk be minden hónaphoz, mint társadalombiztosítási járulékalap.

- WA IV. negyedévben kiszámoljuk az 1-12. havi szja-köteles jövedelmet, és kivonjuk belőle az első három negyedévben bevallott társadalombiztosítási járulékalapot;

- VHa az így kapott összeg kevesebb, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor beírjuk minden hónaphoz a ránk vonatkozó bérminimum összegét.

- VHa az így kapott összeg több, mint a minimálbér vagy a garantált bérminimum háromszorosa akkor ezt az összeget elosztjuk hárommal, és az eredményt beírjuk minden hónaphoz, mint társadalombiztosítási járulékalap.

A szociális hozzájárulási adónál ugyanez a számítás módja, azzal a különbséggel, hogy a szociális hozzájárulási adónál alkalmazni kell az 1,125-ös szorzót a minimum számítása esetén a szociális hozzájárulási adó törvény 8. § (3) bekezdése alapján.

A göngyölítéses módszer ezáltal alkalmas az év közbeni jövedelemingadozást részben kezelni. Azonban amennyiben az egyéni vállalkozónak az év elején van magasabb összegű az árbevétele, az év további részében pedig a minimumot el nem érő mértékű, akkor továbbra is magasabb összegű adóterheléssel kell számolnia, mint annak, akinek az év elején kisebb összegű az árbevétele, és az év végén realizál magasabb jövedelmet. A Pénzügyminisztérium indoklása alapján azonban a társadalombiztosítási járulékot és a szociális hozzájárulási adót nem lehet éves elszámolásúvá tenni az SZJA-hoz hasonlóan, a pénzbeli ellátások (pl. CSED, GYED, táppénz) megállapítása miatt.

7) Kibővül a 80%-os költséghányadot alkalmazó egyéni vállalkozók köre

2023-tól a TESZOR 85.53.11-es számon szereplő személygépjármű-vezető képzésből származó tevékenységből származó bevétel esetén is 80%-os költséghányad alkalmazható. A rendeletben szereplő TESZOR szám leírása alapján az ÖVTJ 855301 tevékenységi körből a személygépkocsi-, busz-, kamion- és motorkerékpár-vezetői engedélyhez kapcsolódó oktatást végzők alkalmazhatják a 80%-os költséghányadot. A kedvezmény a pilóta- és hajókapitány képzést végzőkre, illetve a hivatásos járművezetőket oktatókra nem vonatkozik.

8) Soron kívüli bevallás

Ha az átalányadózó egyéni vállalkozó öregségi nyugdíj iránti igényt nyújt be, a nyugdíjkérelem benyújtását követő harminc napon belül saját magára vonatkozóan soron kívüli adóbevallást kell tennie a bevallással még le nem fedett, az öregségi nyugdíj megállapításának általa kért kezdő napját megelőző napig terjedő időszakra.

Forrás: Minősített Könyvelők Egyesülete, Nemzeti Adó- és Vámhivatal

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.