Telefonhasználat költségelszámolásának szabályai

- Körmendi Tímea

- 2023.05.16.

- ÁFA

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

A vállalkozások életében az online kommunikációs eszközök használata mellett a telefonos kommunikáció is kiemelkedő jelentőséggel bír. Egy nappal a távközlés világnapja előtt megjelenő bejegyzésem a telefonszolgáltatás költségként történő elszámolásával, valamint a telefonhasználattal kapcsolatos adózási kérdésekkel foglalkozik.

Az elszámolás során a két legfontosabb adónem, amelyre figyelmet kell fordítani a személyi jövedelemadó (SZJA) és az általános forgalmi adó (ÁFA). Az általános forgalmi adóról szóló törvény a tételes levonási tilalmakat tartalmazó szakasza említi a telefonszolgáltatást. A 124. § (3) szerint nem vonható le;

- a vezetékes telefonszolgáltatást (TESZOR’15 61.10.11, 61.10.12),

- a vezeték nélküli telefonszolgáltatást (TESZOR’15 61.20.12, 61.20.13, 61.20.14-ből), és

- az internetprotokollt alkalmazó, beszédcélú szolgáltatást (TESZOR’15 61.10.49-ből, 61.20.49-ből, 61.90.10-ből) terhelő előzetesen felszámított adó összegének 30 százaléka.

Ez a tételes levonási tilalom azt jelenti, hogy ha a telefonhasználat során egyáltalán nincs magánhasználat, akkor sem vonható le a telefonszolgáltatás kapcsán felszámított ÁFA 30%-a. Ez alól csak abban az esetben lehet mentesülni, ha az ellenérték legalább 30%-át megtérítik, azaz ez az összeg továbbszámlázásra kerül.

Amennyiben történik magánhasználat és annak mértéke a 30%-ot nem éri el akkor függetlenül attól, hogy a magánhasználat mértékét megtérítik-e vagy sem az ÁFA 30%-át nem lehet levonásba helyezni. Ha történik magánhasználat és annak a mértéke a 30%-ot eléri vagy meghaladja, és az továbbszámlázásra is kerül, akkor az ÁFA teljes összegében levonhatóvá válik, amennyiben nem, akkor az ÁFA a céges használat arányában helyezhető levonásba. Ebben az esetben a magánhasználat mértéke nem az adóköteles tevékenység érdekében kerül felhasználásra, ezért az erre felszámított ÁFA a törvény 120. §-a alapján levonási tilalom alá esik.

A kettős könyvvitelt vezető gazdálkodóknál, ha a telefonköltségből a magánhasználatot tételes elkülönítéssel állapítják meg a továbbszámlázott nettó összeget közvetített szolgáltatásként, a telefonszolgáltatásból fennmaradó nettó összeget továbbá a le nem vonható általános forgalmi adót igénybevett szolgáltatásként kell elszámolni. Amennyiben a továbbszámlázott összeg nem tételes elkülönítéssel, hanem egy meghatározott hányadban kerül meghatározásra, akkor a teljes nettó telefonköltséget és a le nem vonható ÁFA-t igénybevett szolgáltatásként kell elszámolni. Az ellenérték megtérítés banki átutalással, házipénztárba történő befizetéssel, és – ha az érintett hozzájárul – munkabérből történő levonással is történhet.

A személyi jövedelemadóról szóló törvény 70. §-a alapján egyes meghatározott juttatásnak minősül a kifizető tevékenységének ellátása érdekében biztosított telefonszolgáltatás magáncélú használata címén meghatározott adóköteles jövedelem. A 70. § (9) bekezdés szerint telefonszolgáltatás magáncélú használata címén adóköteles jövedelem tételes elkülönítés esetén a magánhasználat, ennek hiányában a kiadás 20%-ának azon része, amelyet a magánszemély nem térít meg. Ennek alapján a kifizetőnek három lehetősége van;

- a magánhasználat tételes meghatározása és megtéríttetése

- a magánhasználat vélelmezett 20%-os mértékének választása és megtéríttetése

- a magánhasználat tételes vagy vélelmezett 20%-os mértékének ingyenes biztosítása vagy részleges megtéríttetése

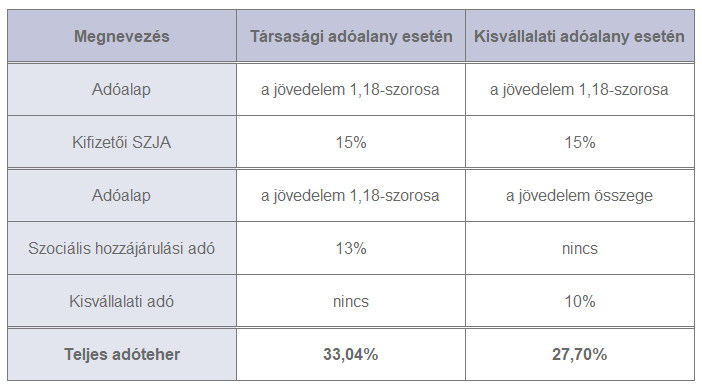

Az utolsó opció esetén a kifizetőnek a telefonköltség meg nem térített bruttó értékének 1,18-szorosa után kell kifizetőt terhelő személyi jövedelemadót és vagy a telefonköltség bruttó értékének 1,18-szorosa után szociális hozzájárulási adót vagy a telefonköltség bruttó értéke után kisvállalati adót fizetnie. A társasági adóalanyok esetében ez 33,04%-os, KIVA alanyoknak pedig 27,7%-os terhet jelent.

A cégtelefon kifizetői terhe társasági adóalany és kisvállalkozói adóalany esetén

A magánhasználat megtérítése ebben az esetben is történhet banki átutalással, házipénztárba történő befizetéssel vagy munkabérből történő levonással.

Az ÁFA és az SZJA szabályait együtt vizsgálva megállapíthatjuk, hogy amennyiben a vállalkozás az ÁFA alanya, és a vélelmezett magánhasználatot megtérítteti a telefonköltség 20%-ának továbbszámlázásával akkor összesen 50%-os mértékű ÁFA veszteséget szenved el, ugyanis a 30%-ot továbbra sem vonhatja le, és 20%-ot a kimenő számlája alapján be is kell fizetnie, ebben az esetben azonban a cégtelefon adót megspórolja. Amennyiben a telefonköltség 30%-a megtéríttetésre kerül, akkor az ÁFA veszteség mértéke csak 30% lesz azzal, hogy az igénybe vett szolgáltatás ÁFA-ja teljes összegben levonhatóvá válik, és a cégtelefon adó is megspórolható.

A magánhasználatot a kifizető meg is tilthatja, azonban ezt nem elegendő egy szabályzattal vagy utasítással kizárni, a magánhasználat hiányát híváslistával is alá kell tudni támasztani egy esetleges vizsgálat során.

Társasági adó és kisvállalati adó szempontjából a telefonszolgáltatás költsége, ráfordítása a vállalkozási tevékenység érdekében felmerült költségnek minősül, így a magánhasználat mértékének és megtérítésének függetlenül nem kell adóalap növelő tételként figyelembe venni.

Az egyéni vállalkozók eredmény levezetésének szabályait a személyi jövedelemadó törvény határozza meg. A 3. számú melléklet I. szakasz 11. pontja szerint a telefonköltség olyan arányban számolható el költségként, amely arányban a vállalkozás érdekében merült fel. Az egyéni vállalkozókra nem alkalmazandó a törvény kifizetőkre vonatkozó szabálya, így a magánhasználatot nem egyes meghatározott juttatásként, hanem vállalkozói kivétként kell elszámolni.

Forrás: Minősített Könyvelők Egyesülete

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.