Folyamatos teljesítésű ügyletek számlázása

- Körmendi Tímea

- 2023.03.28.

- ÁFA, Számlázás

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

Az általános forgalmi adóról szóló 2007. évi CXXVII. törvény 55. §-a értelmében a fizetendő adó a teljesítés időpontjában keletkezik, teljesítésnek pedig az ügylet tényállásszerű megvalósulását tekintjük. Azon termékértékesítés és szolgáltatásnyújtás esetén, amely alkalomszerű, a teljesítési időpont meghatározása egyszerűbb, más esetben azonban, amikor az ügylet nem alkalomhoz, hanem egy időszakhoz kötődik – például bérbeadási jogviszony, közüzemi díj vagy könyvelési díj esetén – ez már nem ennyire egyértelmű. Ezen ügyletek kapcsán a teljesítési időpont meghatározását a törvény külön szabályozza.

Az ÁFA törvény 58. §-a alapján folyamatos teljesítésű ügylet az, amelyben a felek a termékértékesítés, szolgáltatásnyújtás során időszakonkénti elszámolásban vagy fizetésben állapodnak meg, vagy a amikor a termékértékesítés, szolgáltatásnyújtás ellenértékét meghatározott időszakra állapítják meg. Előbbi esetben az utólagos elszámolás a fizikai teljesítés mértékének függvénye, ezek az úgynevezett időszakos elszámolású ügyletek. Abban az esetben, ha a felek a termékértékesítés, szolgáltatásnyújtás ellenértékét egy adott időszakra állapítják meg és az független a fizikai teljesítéstől, úgynevezett átalánydíjas ügyletekről beszélünk.

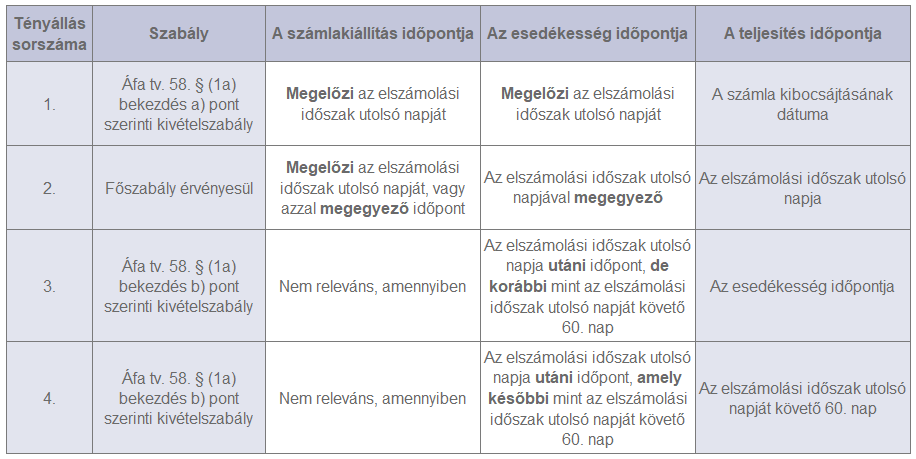

Az ÁFA törvény 58. § (1) és (1a) bekezdése egy főszabályt és két kivételszabályt rögzít. Főszabály szerint a teljesítés időpontja az elszámolási időszak utolsó napja. A teljesítés időpontja azonban az elszámolási időszak utolsó napja, a számlakibocsájtás napja és a fizetési határidő figyelembe vételével ettől eltérő időpont is lehet.

Amennyiben a számla kibocsájtásának dátuma és a fizetési határidő is megelőzi az elszámolási időszak utolsó napját – ugyanis a folyamatos teljesítésű ügylet egyik specialitása hogy a főszabály szerinti teljesítés időpontját megelőzően is történhet számlakibocsátás – a teljesítés időpontja a számla kiállításának dátumával megegyező. Ekkor az első – az ÁFA törvény 58. § (1a) a) pont szerinti – kivételszabály érvényesül.

Amennyiben az esedékesség időpontja későbbi, mint az elszámolási időszak utolsó napja, de korábbi, mint az elszámolási időszak végét követő 60. nap, akkor a teljesítés időpontja a fizetési határidővel megegyező. Ha az esedékesség időpontja későbbi, mint az elszámolási időszak végét követő 60. nap, akkor a teljesítés időpontja az elszámolási időszak végét követő 60. nap. Ezekben az esetekben a második – az ÁFA törvény 58. § (1a) b) pont szerinti – kivételszabály érvényesül.

A teljesítés napjának alakulása időszakos elszámolású ügyletek esetén

Amennyiben az elszámolási időszak egy hónapnál hosszabb, időarányos részteljesítésként teljesítés történik a naptári hónap utolsó napján is, ha az ügylet adómentes közösségen belüli termékértékesítésnek minősül. Abban az esetben, ha az elszámolási időszak hosszabb mint egy év, időarányos részteljesítésként teljesítés történik a naptári év utolsó napján is, ha az ügylet adómentes közösségen belüli szolgáltatásnyújtásnak minősül. Minden egyéb esetben a tizenkettedik hónap utolsó napja is teljesítési időpontnak tekintendő.

Olyan folyamatos teljesítésű ügylet esetén, ahol a főszabály érvényesül, tehát a teljesítés időpontja az elszámolási időszak utolsó napja, és a vevő a teljesítést megelőzően az ellenértéket részben vagy egészben megfizeti, akkor a teljesített összeg előlegnek minősül, amely az ÁFA törvény 59. §-a alapján az átvétel időpontjában áfa fizetési kötelezettséget keletkeztet. Azon folyamatos teljesítésű ügylet esetén, ahol első kivételszabály érvényesül, azaz a teljesítés időpontja a számla kiállításával megegyező, előrefizetés esetén nem a számla kelte, hanem az előleg átvételének időpontja lesz a teljesítés időpontja is. Azoknál a folyamatos teljesítésű ügyleteknél, ahol a második kivételszabály érvényesül, azaz a teljesítés időpontja a fizetési határidővel megegyező nincsen annak relevanciája, hogy a számla kibocsátására mikor kerül sor a fizetési határidő mindenképpen teljesítési időpontnak minősül, ezért ezen esetekben az előlegfizetés alkalmazhatósága nem merülhet fel.

Amennyiben egy folyamatos teljesítésű ügylet kapcsán a vevőnek pótlólagos fizetési kötelezettsége keletkezik, a felek dönthetnek úgy, hogy hogy ezt külön bizonylat alapján rendezik, de úgy is, hogy a következő elszámolási időszakra vonatkozó bizonylaton tüntetik fel. Ha a pótlólagos fizetési kötelezettségről külön számla készül, a teljesítés időpontját a korábban ismertetett szabályok szerint kell megállapítani, a teljesítés dátuma lehet az elszámolási időszak utolsó napja, a számlakibocsájtás napja, a fizetési határidő és az elszámolási időszakot követő 60. nap is. Ebben az esetben az ÁFA bevallás önellenőrzésére csak abban az esetben van szükség, ha a pótlólagos fizetési kötelezettségről kiállított bizonylat teljesítési időpontja már bevallással érintett időszakra esik. Ha a következő időszaki számlán kerül feltüntetésre az előző időszakot érintő többletfizetési kötelezettség, a teljesítési időpont későbbre is tolódhat, ez a gyakorlat azonban nem kifogásolható.

Előfordulhat olyan eset is, hogy a vevő előzetesen magasabb összeget fizetett, mint a tényleges fogyasztása. Negatív összegű különbözet esetén kötelező az eredeti számla helyesbítésével korrigálni az eltérést. Mivel a számlával egy tekintet alá eső okiraton a teljesítés időpontja megegyezik az eredeti számlán feltüntetett teljesítési időponttal, ez az eset nem keletkeztet új teljesítési időpontot. Ha a negatív összegű különbözet több időszakot érint, elfogadott az a gyakorlat, hogy csak az utolsó időszakról kiállított számla kerüljön helyesbítésre.

Ha a folyamatos teljesítésű ügyletben értékesítő félként megjelenő adóalany a törvény előírásai alapján meghatározott teljesítési időpontot megelőzően jogutód nélkül megszűnik, a teljesítés időpontjának a megszűnést megelőző napot kell tekinteni.

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.