Ingatlanértékesítésből származó jövedelem adózása

- Körmendi Tímea

- 2023.05.09.

- Személyi jövedelemadó (SZJA)

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

- május 22-e a 2022. évi személyi jövedelemadó bevallások benyújtási határideje. A Nemzeti Adó és Vámhivatal idén is elkészítette a magánszemélyek adóbevallási tervezetét a saját nyilvántartásában szereplő adatok alapján. Az egyik olyan jövedelemtípus, amely nem szerepel a tervezetben az az ingatlanértékesítésből származó jövedelem, így 13 nappal a határidő előtt megjelenő bejegyzésem ezzel a témával foglalkozik.

Az ingatlan értékesítéséből származó jövedelem a magánszemély elkülönülten adózó jövedelme, amely után 15%-os mértékű személyi jövedelemadó fizetésre kötelezett. Az, hogy ez a jövedelem nem az összevonás alá eső jövedelmek közé tartozik – mint például a munkabér jövedelem, az egyéni- és társas vállalkozói kivét vagy a megbízási díj – azért fontos, mert így a személyi jövedelemadóalap-kedvezmények – például első házasok kedvezménye vagy családi adókedvezmény – ezen jövedelmekre nem érvényesíthetők.

A jövedelem mértékét több tényező befolyásolja, az eladási ár és a szerzési érték mellett, a szerzés és az értékesítés időpontja is.

A bevétel

A jövedelemszámítás első lépése a bevétel meghatározása. Bevételnek minősül az az érték, amelyet a magánszemély az átruházással összefüggésben szerez meg. Értékesítés esetén az eladási ár, csere esetén a szokásos piaci érték, vagyoni hozzájárulásként teljesített ingatlan-átruházás esetén a társasági szerződésben, egyéb okiratban meghatározott értéke minősül bevételnek.

A költség

Az ingatlan értékesítésből származó bevételből költségként levonható az ingatlan megszerzésére fordított összeg, az értéknövelő beruházások értéke és az átruházással kapcsolatos kiadások összege.

Az ingatlan megszerzésére fordított összeg;

- adás-vétel esetén az erről szóló szerződésben meghatározott érték

- csere esetén a csereszerződésben rögzített érték

- öröklés esetén a hagyatékátadó végzésben szereplő érték

- építés esetén a hivatalos használatbavételig az építtető magánszemély vagy házastársa nevére kiállított számlák szerinti érték

- ingatlanlízing-ügylettel szerzett ingatlan esetén a magánszemély által megfizetett lízingdíjak tőkerésze

- ha az előbbiek alapján a szerzési érték nem megállapítható, akkor az illetékkiszabáshoz figyelembe vett értéket kell szerzési értéknek tekinteni

- ha nem történik illetékkivetés – például egyenes ági rokonok közötti öröklés vagy ajándékozás során – vagy a szerzési érték a korábbiakban felsorolt módokon nem állapítható meg akkor a szerzési érték a bevétel 75%-a.

A költségként levonható értéknövelő beruházás az ingatlan piaci értékét növelő beruházás. Átruházással kapcsolatok kiadás például az ügyvédi költség, az ingatlanhirdetés díja, az energetikai tanúsítvány vagy ingatlan értékbecslés készíttetése. A kiadásokat számlával, okirattal kell igazolni, a házilagos munkavégzés értéke költségként nem számolható el.

A számított összeg

A jövedelem megállapításának első lépése a számított összeg meghatározása. A számított összeg az előbbiekben meghatározott bevétel és költségek különbsége. A költségeket csak a bevétel mértékéig lehet figyelembe venni, vagyis a számított összeg nem lehet kisebb nullánál.

A szerzés és az értékesítés között eltelt idő hatása az adóalapra

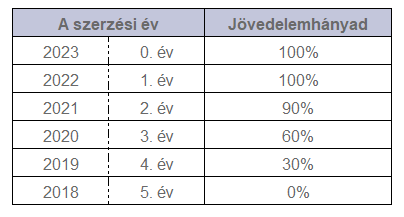

A számított összegből az ingatlan szerzése és értékesítése között eltelt idő alapján határozható meg a személyi jövedelemadó alapja. Amennyiben az értékesítés a szerzés évében vagy az azt követő évben történik a jövedelem a számított összeg 100%-a, a második évben a 90%-a, a harmadik évben a 60%-a, a negyedik évben a 30%-a, az ötödik és minden további évben pedig 0%-a.

A jövedelem aránya a számított összeghez viszonyítva a szerzés és az értékesítés között eltelt idő alapján

Az ingatlan vagy vagyoni értékű jog szerzésének időpontja a szerzés módjának függvényében változhat. Adás-vétel esetén ez az időpont a szerződés ingatlanügyi hatósághoz történő benyújtásának napja, öröklés esetén az örökhagyó halálának napja, csereügylet esetén a szerzés időpontja az eredeti ingatlan szerzési időpontjával egyező. Az ingatlan-nyilvántartásba kötelezőn be nem jegyzendő jog, valamint lízingszerződés alapján megszerzett ingatlan esetén a szerzés időpontja a vonatkozó szerződés megkötésének a napja.

A jövedelemszerzés időpontja az értékesítésről szóló okirat ingatlanügyi hatósághoz történő benyújtás időpontja. Emiatt ha az ingatlan átruházás az év végén történik célszerű különösen figyelni a dokumentumok földhivatalba történő eljuttatására, ugyanis ha ennek ténye januárban kerül be a központi ingatlan-nyilvántartásba, az értékesítés egy évvel tovább lesz adóköteles. Amennyiben az ingatlan-nyilvántartásba kötelezőn be nem jegyzendő jog értékesítése történik akkor a jövedelemszerzés időpontja a szerződéskötés napja. Ha a vevő a bevételt több részletben fizeti ki, akkor is a teljes vételárat a jövedelemszerzés időpontjában kell figyelembe venni.

A jövedelemadó megfizetés módja, határideje

Az ingatlanértékesítésből származó jövedelmet a magánszemély a jövedelemszerzés évéről benyújtott személyi jövedelemadó bevallásában vallja be az adóhatóságnak. Ahogy a bevezetőben is említettem, az erre vonatkozó adatok nem szerepelnek az SZJA bevallási tervezetekben, ezért a magánszemélynek erről a kötelezettségéről magának kell gondoskodnia. Ebben segítségére lehet a NAV Ingatlanértékesítés kalkulátora illetve videós segédanyaga, de természetesen könyvelő segítségét is lehet kérni.

A személyi jövedelemadó bevallás határideje május 20-a. Amennyiben a magánszemélynek nem keletkezik jövedelme az ügyletből, akár azért mert a költségeivel nullára csökkentette a bevételeit, akár azért mert a szerzés és az értékesítés között legalább 5 év eltelt, bevallás benyújtására nem kötelezett.

Ha a magánszemély a bevallása alapján előíródó adót nem tudja egy összegben befizetni, 500.000 forintot meg nem haladó kötelezettség esetén magában a bevallásban is kérhet legfeljebb 12 havi pótlékmentes részletet. Ha a kötelezettség az 500.000 forintot meghaladja, fizetési könnyítési kérelem a FAM01 űrlapon keresztül terjeszthető elő.

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.