Az átalányadózás szabályai 2022-ben

- Körmendi Tímea

- 2022.02.05.

- Átalányadózás

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

Az átalányadózás szabályrendszere 2022. januárjától jelentősen átalakult. Ebben a bejegyzésben a személyi jövedelemadóról szóló 1995. évi CXVII. törvényben már 1997 óta jelen lévő adózási módozat legfontosabb idei változásait tekintem át.

Ki választhatja?

Az átalányadózást kizárólag egyéni vállalkozó, illetőleg mezőgazdasági őstermelő választhatja a tevékenysége egészére. Az átalányadózást főszabály szerint csak a teljes adóévre lehet választani, az előző évről benyújtott SZJA bevallásban az erre vonatkozó rubrika jelölésével. Ez alól kivételt jelent az év közben alakuló egyéni vállalkozó, aki alapításkor a Webes Ügysegéden tudja jelölni az átalányadó választását, másik kivétel az év közben a kisadózó vállalkozások tételes adója (KATA) alól kilépő egyéni vállalkozó, aki a NAV részére benyújtandó változás-bejelentő űrlapon (T101E) tudja jelölni ezen döntését.

Költséghányadok

2022. január 1-től megszűntek a kiegészítő tevékenységet folytatókra vonatkozó költséghányad kulcsok, a korábbi 8 költséghányad kulcsból három maradt; a 40%, a 80% és 90%-os. Alkalmazásuk az egyéni vállalkozó által kizárólagosan végzett tevékenység függvénye. Vagyis ha az egyéni vállalkozó több tevékenységet végez, akkor a különböző tevékenységei vonatkozásában meg kell vizsgálni hogy milyen költséghányad alkalmazására jogosult, és azok közül a legalacsonyabbat alkalmazhatja. Különösen fontos megjegyezni, hogy amennyiben az átalányadózó tevékenysége év közben olyan módon megváltozik, hogy alacsonyabb költséghányad alá kerülne besorolásra, visszamenőlegesen az év elejétől esik ki a kedvezményes kulcs alól a személyi jövedelemadó törvény 53. § (3) bekezdése szerint.

90%-os költséghányad alkalmazására jogosult:

- az adóév egészében kizárólag a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet alapján kiskereskedelmi tevékenységből bevételt szerző egyéni vállalkozó

- a mezőgazdasági őstermelő

80%-os költséghányad alkalmazására jogosult:

- a mezőgazdasági, erdőgazdálkodási, bányászati és feldolgozóipari termék-előállítást, vagy építőipari kivitelezést végző egyéni vállalkozó

- a mezőgazdasági, betakarítást követő szolgáltatást, vadgazdálkodáshoz kapcsolódó szolgáltatást, erdészeti szolgáltatást és zöldterület-kezelést végző egyéni vállalkozó

- a halászati szolgáltatást vagy halgazdálkodási szolgáltatást végző egyéni vállalkozó

- a feldolgozóipari szolgáltatást végző egyéni vállalkozó a bérmunkában végzett szolgáltatás és az egyéb sokszorosítás kivételével

- az építőipari szolgáltatást nyújtó egyéni vállalkozó

- az ipari gép, berendezés, eszköz javítását, gépjárműjavítást, személyi, háztartási cikk javítását, épületgépészeti berendezések javítását végző egyéni vállalkozó

- a taxis személyszállítást, a vezetővel történő személygépjármű kölcsönzést, egyéb máshová nem sorolt szárazföldi személyszállítást valamint közúti áruszállítást végző egyéni vállalkozó

- a számítógép, kommunikációs eszköz javítási szolgáltatást nyújtó egyéni vállalkozó

- a fényképészként tevékenykedő egyéni vállalkozó

- a textil, szőrme mosásával, tisztításával, fodrászattal, szépségápolással valamint hobbiállat-gondozással foglalkozó egyéni vállalkozó és végül

- a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet alapján folytatott vendéglátó tevékenységet végző egyéni vállalkozó

Minden egyéb tevékenység tekintetében a 40%-os költséghányadot kell alkalmazni. A tevékenységeket a törvény a termékek és szolgáltatások osztályozási rendszere (TESZOR) alapján különíti el, amely struktúrája a Központi Statisztikai Hivatal honlapján elérhető.

Bevételi értékhatár

Az átalányadózás választásának feltétele 40% és 80%-os költséghányad alkalmazása esetén, hogy az egyéni vállalkozó előző évi árbevétele és a tárgyévi várható árbevétele ne haladja meg az éves minimálbér tízszeresét, azaz 2022-ben a 24.000.000 Ft-ot. 90%-os költséghányad alkalmazása esetén ez a határ az éves minimálbér ötvenszerese azaz 120.000.000 Ft.

Ez a bevételi értékhatár nem csak a belépés, hanem a bennmaradás feltétele is. Átlépése esetén az átalányadózás megszűnik, és az egyéni vállalkozónak az adóév egészére nézve át kell térnie a vállalkozói jövedelem szerinti adózás alkalmazására. Ha az egyéni vállalkozó az átalányadózását megszünteti vagy arra való jogosultsága megszűnik, ismételten átalányadózást csak abban az esetben választhat, ha a megszüntetés vagy megszűnés évét követően legalább 4 adóév eltelt.

Az adómentes keretösszeg

2022. január 1-től adómentes értékhatár került bevezetésre az átalányadózásban, mely szerint adó- és járulékmentessé válik az egyéni vállalkozó jövedelme az éves minimálbér felének mértékéig, azaz 1.200.000 Ft-ig.

- 40%-os költséghányad alkalmazása esetén ez 2.000.000 Ft

- 80%-os költséghányad alkalmazása esetén 6.000.000 Ft

- 90%-os költséghányad alkalmazása esetén pedig 12.000.000 Ft árbevételt jelent

A jövedelem adózása

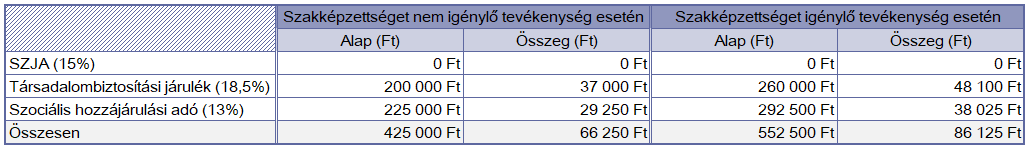

Főállású egyéni vállalkozónak a minimálbér vagy a garantált bérminimum után meg kell fizetnie a társadalombiztosítási járulékot és a szociális hozzájárulási adót (járulékminimum), az adómentes értékhatár eléréséig, illetve ha a az átalányban megállapított jövedelme a minimálbért vagy a garantált bérminimumot nem éri el. A minimális adómérték szakképzettséget nem igénylő tevékenység esetén 66.250 Ft/hó, szakképzettséget igénylő tevékenység esetén 86.125 Ft/hó.

A járulékminimum alakulása 2022-ben (Ft)

Az átalányban megállapított jövedelem adómentes értékhatárt meghaladó részéből 15% személyi jövedelemadót, 18,5% társadalombiztosítási járulékot, valamint 13% szociális hozzájárulási adót kell fizetni. Előbbit a negyedévet követő hónap 12. napjáig adóelőlegként, utóbbi kettőt havonta, a tárgyhónapot követő hónap 12. napjáig benyújtott 58-as jelű járulékbevallás alapján. A személyi jövedelemadó a tárgyévet követő év május 20-ig benyújtandó SZJA bevallásban kerül elszámolásra.

Az átalányadózó egyéni vállalkozó adó- és járulékfizetési kötelezettségéből érvényesítheti a;

- négy vagy több gyermeket nevelő anyák adókedvezményét

- a 25 év alattiak adókedvezményét

- a személyi kedvezményt

- az első házasok kedvezményét és

- a családi adó- és járulékkedvezményt is

Az átalányadózó egyéni vállalkozó iparűzési adó fizetésére is kötelezett a székhelye és telephelyei szerinti önkormányzatok helyi adórendeleteiben meghatározott mértékben. Az iparűzési adóról évente, a tárgyévet követő év május 31-ig kell bevallást készíteni. A bevallás alapján előíródó előlegeket március 15-én és szeptember 15-én kell megfizetni.

Az átalányadózó egyéni vállalkozó iparűzési adóját 3 féle módon állapíthatja meg:

- Az adóalap az átalányban megállapított jövedelem 120%-aként

- 8 millió forint árbevételt el nem érő egyéni vállalkozó esetén a bevételt 80%-aként

- Az általános módszer szerint; amelyben az adóalap egyenlő a nettó árbevétel, csökkentve az eladott áruk beszerzési értéke és a közvetített szolgáltatások értéke együttes összegével, az alvállalkozói teljesítések értékével, az anyagköltséggel, és az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.