A KATA adózás árnyoldala - a nyugdíjszámítás

- Körmendi Tímea

- 2022.03.21.

- KATA

- Ez a bejegyzés több mint egy éve jelent meg, előfordulhat, hogy egyes állítások a törvényi változások okán már nem érvényesek.

A kisadózó vállalkozások tételes adója (KATA) egy rendkívül népszerű adózási mód, a 2021-es év végén már közel 400.000 alanya volt. Ennek oka az egyszerűségében keresendő. A KATA választásának egyik legfőbb hátránya azonban a kisadózó későbbi nyugdíjának összegére gyakorolt negatív hatása, amely 2021 decemberéig csak az 50.000 Ft összegű tételes adót fizetőket, 2022. január 1-től azonban már a magasabb összegű tételes adót fizető főállású kisadózókat is fenyegeti.

A nyugellátás megállapítása során elkülönül a nyugdíjjogosultsághoz szükséges szolgálati idő, és a nyugellátás összegének kiszámításához figyelembe vehető szolgálati idő számításának a módja. Az öregségi teljes nyugdíjra való jogosultsághoz összesen 20 év szolgálati idővel, öregségi résznyugdíjra való jogosultsághoz összesen 15 év szolgálati idővel kell rendelkeznie az igénylőnek. Ezen nyugdíjjogosultsághoz szükséges szolgálati időbe, a kisadózói jogviszony teljes időtartamát figyelembe kell venni.

A nyugellátás összegének kiszámításához figyelembe vehető szolgálati időnél azonban ez már nincs így, ugyanis a társadalombiztosítási nyugellátásról szóló 1997. évi LXXXI. törvény előírja az arányos szolgálati idő számítást. Ennek lényege, hogy amennyiben a nyugdíjjárulék alapját képező kereset nem éri el a mindenkor érvényes minimálbér összegét, akkor az ellátási alap és a minimálbér összegének arányában kell a szolgálati időt figyelembe venni.

A kisadózók ellátási alapját a kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény 10. §-a határozza meg. Eszerint az 50.000 Ft összegű tételes adót fizetők ellátási alapja 108.000 Ft, a 75.000 Ft tételes adót fizetőké 179.000 Ft. Mivel a minimálbér összege 2022 január 1-től 167.400 Ft-ról 200.000 Ft-ra emelkedett, már mindkét tételes adó esetében arányosítani kell a szolgálati időt.

Az 50.000 forintos tételes adó fizetése esetén az egy évre jutó szolgálati idő (nap)

A 75.000 forintos tételes adó fizetése esetén az egy évre jutó szolgálati idő (nap)

Ennek értelmében a kisebb összegű tételes adónál egy katás nap 0,54 nap szolgálati időnek, a magasabb összegű tételes adónál 0,895 nap szolgálati időnek számít. Ha a kisadózó egész évben a KATA alanya, akkor kisebb összegű tételes adót fizető kisadózó a 365 nap alatt 197 nap, a magasabb összegű tételes adót fizető kisadózó 327 nap nyugellátás összegének kiszámításához figyelembe vehető szolgálati időt szerez. Az öregségi nyugdíjat az 1988. január 1-jétől a nyugdíj megállapítás napjáig elért nyugdíjjárulék köteles keresetekből számítják ki.

Számításának lépései:

- Nettósítás két ütemben, első ütemben az adott évre vonatkozó járulék-, második ütemben a személyi jövedelemadó mértékével.

- Valorizáció, azaz szintre hozás, mely során a korábbi évek kereseteit a nyugdíjazásig megelőző év kereseti szintjéhez kell igazítani, az úgynevezett valorizációs szorzószámokkal.

- Degresszió, amely azt jelenti, hogy a keresetekből egy havi átlagot képzünk, ha ez meghaladja az úgynevezett degressziós sávhatárt ami jelenleg 372.000 Ft, az e feletti rész csak részben számítható be a nyugdíj összegébe.

- Az öregségi nyugdíj havi összegének meghatározása a havi nettó életpálya átlagkereset és a szolgálati idő alapján meghatározott szorzószám szorzataként.

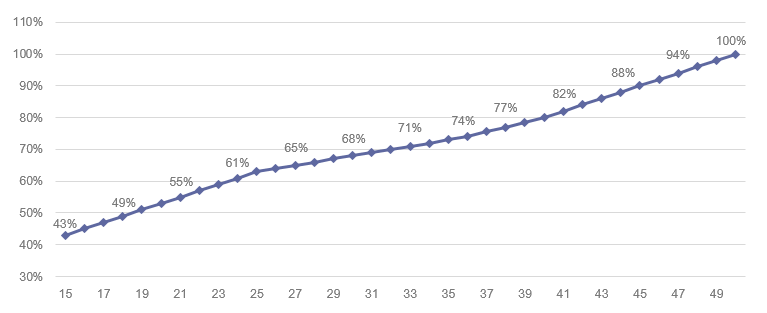

A törvényben meghatározott szorzószámok az elismert szolgálati idő növekedésével együtt növekednek az alábbi diagramon szemléltetett ütemben.

Nyugdíjszámításhoz használt szorzószámok a szolgálati idő függvényében

Mindezek miatt idéntől különösen fontossá vált hogy a főállású kisadózók fordítsanak kiemelt figyelmet a nyugdíjcélú öngondoskodásra!

Amennyiben kérdésed merült fel, keress bizalommal a konyveles@kontirtrend.hu e-mail címen, vagy a főoldal üzenetküldő menüpontján keresztül!

Jelen bejegyzésben közölt adatok tájékoztató jellegűek, nem tekinthetők adó-, jogi-, vagy egyéb tanácsadásnak. A bejegyzés alapján meghozott üzleti döntésekből eredő károkért, jogkövetkezményekért a Kontír Trend Kft. felelősséggel nem tartozik.